时间: 2024-11-04 09:51:26 | 作者: 生产实力

2023年以来,港股并未如早前市场多数人预期的那样延续去年年底的修复趋势,而是在年后开始向下调整,这背后既有美元加息带来的资金外逸压力,也有地缘摩擦降低了市场风偏,以及“强预期、弱现实”的经济复苏进程打击了市场信心,多重因素作用下,恒生指数今年累计跌幅超过8%。

但在这样的背景下,仍有少数上市公司走出了独立趋势,达力普控股(以下简称“达力普”)正是其中之一,甚至于在中期业绩预告发出后,股价创下了历史新高。

8月17日,达力普的中期业绩报告正式出炉,正好给了我们一个完整的观察样本,来解析其股价新高的逻辑。

营收符合预期,利润超出预期,可以概括笔者对于达力普这份中期业绩报告的总体感受。

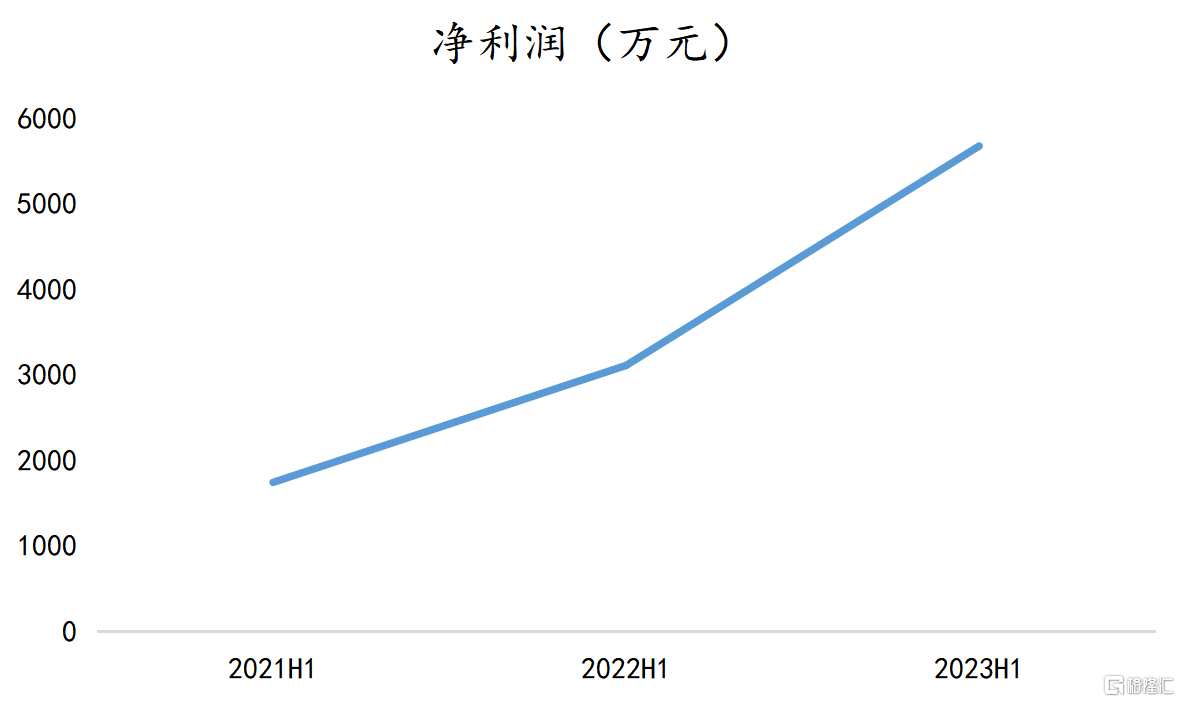

今年上半年,达力普实现营业收入20.87亿元(单位:人民币,下同),同比增长7.6%,营收端在二季度国内需求下滑的背景下仍能实现正向增长已属不易;同期公司实现净利润5680万元,同比大增82.6%。

换言之,盈利能力提升是本次达力普业绩的关键,上半年公司毛利率达到13.6%,同比增加了2.8个百分点,主要得益于核心产品销量增加带来的规模效应以及高的附加价值产品销售量提升。

优秀的财务数据代表的是公司过去良好的经营成果,更重要的是要对公司所取得的良好成绩原因有深入的把握,进而能够从更长期的视角来做价值判断,也即透过数据表现看到背后产业运行规律与脉络。

从其主营业务角度来看,石油天然气用管业务营收占比超过6成,因此油服行业景气度变化对于达力普的未来发展有着重要影响。而油服行业位于石油产业链的上游,直接为石油勘探和生产提供支持性服务,在石油上游领域的勘探开发中发挥着至关重要的作用,为其提供关键的技术和设备支持。

因此,油服市场周期运行与石油公司的勘探及生产投资的力度息息相关,油气需求量、油价等因素则通过间接作用于勘探及生产投资而影响着油服市场。

对此,三大机构对于油价后市几乎有着一致性看涨预期。8月8日,EIA公布月度短期能源展望报告,预计预计2023年布伦特价格为82.62美元/桶,此前预期为79.34美元/桶,上调4.1%;8月11日,IEA发布的8月石油市场报告表示,尽管石油需求增长空间存在限制,但OPEC+减产导致的供应收紧有望继续推动油价走高;OPEC公布8月原油市场报告维持了对今明两年油需乐观的态度。

全球经济衰退风险是压制油价进一步上升的主要影响因素,但从实际数据分析来看,欧美的失业率水平较疫情之前有所降低,商务出行活动亦在持续改善,油价的高位运行是大概率事件,而这对于国际油气供应商而言是难得的时间窗口,产能扩张势在必行。据光大证券统计,2022年,10家海外综合性油气巨头资本开支同比提升了48%。

本次业绩期内,海外市场恰恰是达力普实现正增长的关键。今年上半年,海外市场营收5.86亿元,同比增长72.75%。石油天然气用管的国外销售占比提升到了28.1%,同比增加了10.6个百分点。

伴随着我国对外开放战略不断推进,向外部寻求多元化合作的趋势将会长期保持不变。

比如近年来我国与沙特关系持续升温,能源合作是促进双方关系发展的重要动力。中东恰恰是达力普在国外市场的重要抓手,本次业绩期,中东市场营收达到3亿元,同比增长63.69%;再者,非洲作为中国一带一路的重要组成部分,自然也蕴藏着丰富的机遇,达力普此次在非洲市场更是表现亮眼,营收达到2.4亿元,同比大增324.3%。

极具前瞻性的国际化战略叠加海外市场红利期,给达力普的出海高增奠定了坚实基础。

聚焦于国内市场,今年上半年内需不振、价格下降的现实因素压制了内地市场的增长。但由于经济体制的特殊性,石油勘探开采往往计划属性更加浓厚,油价的高低变化等市场化因素对于油服行业的影响比较小,政策方向才是长期的决定性因素。

鉴于我国“富煤、贫油、少气”的自然资源禀赋,长期以来,我国石油、天然气的对外依存度都居于高位,2022年分别达到了71%和40%。在新能源尚不能稳定地大面积、低成本地取代传统能源的背景下,油气等传统能源的充足供应仍然有着长期战略意义。

能源安全事关国本,在实现能源转型的过程中,要牢牢守住源安全底线,把能源的饭碗握在自己手里。增储上产的政策随之产生并频频被提及,且得到了积极响应。截至2022年,我国原油产量已连续4年走高,天然气产量连续6年增产超百亿立方米。

其中,三桶油作为我国能源领域的中流砥柱,是落实“增储上产”政策的主要执行者,资本开支的不断走高是最好例证。2022年,“三桶油”进一步加大投入,中石油、中石化、中海油的资本开支分别同比增长24%、22%、15%。

三桶油的积极响应确定了国内石油勘探开采市场长期走高的趋势,达力普作为国内领先的石油天然气用管制造商,理应受益于这一趋势。

此外,油田服务是典型的技术密集型、资金密集型的行业,且随着油气资源争夺竞争加剧,油气开发场景不断向深水区及恶劣环境进发,勘探难度亦随之加大,石油公司经营风险也会提升,这倒逼油田服务供应商需要持续迭代升级产品,才能适应市场需求。

技术与资金的高壁垒注定了市场格局集中化的趋势,且先进入者往往具备行业标准制定的能力,逐步加强了行业准入门槛,而达力普长年在私营石油天然气用管制造商中市占率排名领先,这得益于其长期技术研发的投入。

达力普自主设计的DLP-T4通过了美国API 5C5 2017四级试验评价,并于本次报告期内批量用于中石油西南油气田6000米以上超深井页岩气开采;其所拥有的具备自主知识产权的创新型高强高韧油套管大范围的使用在国内各大油气田;达力普还于国内首发稀土耐腐蚀套管,实现不增加成本的前提下大幅度的提高抵抗腐蚀能力能。

技术优势具象化体现在产品力的提升上,使得达力普获得了业内广泛认可,近年来其于国内市场不断中标中石油、中石化的重磅项目,于海外市场接连入围各全球知名能源公司供应商名单,与行业核心客户合作不断拓展加深,增强业绩稳定性及成长预期。

不止如此, 遵循“一管做强,适度多元,形成独有领先产品”的经营策略,达力普在以石油天然气用管为主的产品架构优势基础上,还在拓展更多新增长点。

比如持续研发石油天然气非API用管定制化产品,积极推广及扩大市场规模。这类往往具有更高的附加价值的高端定制产品,更加有助于公司纯收入能力的提升。

再者,达力普还在探索更多细分品类的能源装备用管及新能源用管领域,如气瓶管、臂架管、射孔枪管等,这也是从碳中和长期目标出发做出的提前布局,进而为公司在新能源时代赢得先机。

全球经济的复苏进程仍然充满不确定性,这对多数产业都构成了挑战,而石油天然气产业在这其中表现出其独特的地位,行业基本面的波动性体现了市场对其未来价值和发展的多元预期。

尽管经济环境变幻莫测,但石油天然气的核心需求极具韧性。这并非仅基于传统的能源消费,更深层次地是全球对能源安全忧虑的侧面反映。当大型油企纷纷加大对上游资本投入,为整个油服行业带来了巨大机遇。

尤其是达力普这样的企业,本身已经在国内市场形成稳固地位,还能在国际市场展现出强大的竞争力。这种综合优势使其不仅能从国内政策驱动的市场中受益,还可以在海外市场上寻找机会,来保证其业绩增长的确定性。